По-високи за по-дълго: Какво ще се случи с икономиката на САЩ, ако Фед задържи лихвените проценти?

Инфлацията в страната се оказа по-устойчива от очакваното, което рязко промени очакванията за спад на лихвите зад океана

Инфлацията в страната се оказа по-устойчива от очакваното, което рязко промени очакванията за спад на лихвите зад океана

&format=webp)

При положение че икономиката на САЩ се развива добре, а пазарът на акции, въпреки някои скорошни обрати, също се държи на ниво, е трудно да се докаже, че по-високите лихвени проценти оказват значително отрицателно въздействие върху икономическата ситуация зад океана. Затова и на преден план излиза въпросът какво ще стане, ако Фед просто реши да запази лихвите на сегашното им равнище още дълго и не ги намали през цялата 2024 г.?

Това е въпрос, който, въпреки настоящите условия, кара Уолстрийт да трепери и да се чувства зле.

"Когато лихвите започнат да се покачват, трябва да има корекция", казва Куинси Кросби, главен глобален стратег в LPL Financial, пред CNBC. "Сметката се е променила. Така че въпросът е дали ще имаме проблеми, ако лихвите останат по-високи за по-дълго време?"

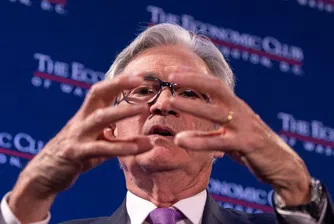

Позицията "по-високи за по-дълго време" не беше това, което инвеститорите очакваха в началото на 2024 г., но с нея трябва да се справят сега, тъй като инфлацията в САЩ се оказа по-устойчива от очакваното, като се задържа около 3% в сравнение с целта на Федералния резерв от 2%. В резултат на това неотдавнашните изявления на председателя на Фед Джером Пауъл и на други представители на централния трезор затвърдиха схващането, че през следващите няколко месеца няма да има намаляване на лихвените проценти. Всъщност дори се заговори за възможността за едно или две допълнителни повишения занапред, ако инфлацията не отслабне допълнително. Това поставя големи въпросителни относно момента, в който ще настъпи облекчаване на паричната политика зад океана, и какво ще донесе изчаквателната позиция на централната банка както за финансовите пазари, така и за икономиката на страната като цяло.

Кросби смята, че някои от тези отговори ще дойдат скоро с разгарянето на настоящия сезон на отчетите. Корпоративните служители ще предоставят ключови подробности извън продажбите и печалбите, включително влиянието на лихвените проценти върху маржовете на печалбата и поведението на потребителите.

"Ако има някакво усещане, че компаниите трябва да започнат да съкращават разходи и това води до проблеми на пазара на труда, това е пътят към потенциални трудности при толкова високи лихвени проценти", предупреждава той.

Но финансовите пазари, въпреки неотдавнашния спад от 5,5% за S&P 500, до голяма степен устояха на фона на обстановката с по-високите лихвени проценти. Широкият пазарен индекс с голяма капитализация все още запазва ръст от 6,3% от началото на годината досега в условията на задържане на лихвите от страна на Фед и е с 23% над дъното си от края на октомври 2023 г.

По-високите лихвени проценти могат да бъдат добър знак

Историята предлага различни разкази за последиците от ястребово настроения Фед, както за пазарите, така и за икономиката. По-високите лихвени проценти обикновено са нещо добро, стига да са свързани с растеж. Последният период, в който това не се оказва вярно, датира от момента, в който бившият председател на Фед Пол Волкър задуши инфлацията с агресивни повишения, които в крайна сметка целенасочено тласнаха американската икономика към рецесия.

Малко са прецедентите, при които Фед намалява лихвите в периоди на силен растеж като настоящия, когато се очаква брутният вътрешен продукт да се ускори с 2,4% на годишна база през първото тримесечие на 2024 г., което ще отбележи седмото поредно тримесечие на растеж над 2%. Предварителните данни за БВП на САЩ за първото тримесечие се очаква да бъдат съобщени в четвъртък.

Но като цяло през последните няколко десетилетия по-високите лихвени проценти не са свързани с рецесии. Напротив, председателите на Фед често са обвинявани, че са поддържали лихвите твърде ниски твърде дълго, което е довело до “дотком балона” в началото на новия век и имплозия на пазара на високорискови ипотечни кредити, предизвикали две от трите рецесии след 2000-та година. При третата, предизвикана от пандемията, референтната лихва на Фед беше едва 1%.

Всъщност има аргументи, че се отделя твърде много внимание на политиката на Фед и на нейното по-широко въздействие върху икономиката на САЩ, възлизаща на 27,4 трилиона долара.

"Не мисля, че активната парична политика наистина движи икономиката толкова, колкото Федералният резерв смята", акцентира Дейвид Кели, главен глобален стратег в J.P. Morgan Asset Management, като изтъква, че през 11-годишния период между финансовата криза от 2008 г. и пандемията Фед се е опитал да повиши инфлацията до 2% с помощта на паричната политика и в повечето случаи не е успял. През изминалата година спадът на инфлацията в САЩ съвпадна с по-строгата парична политика, но Кели се съмнява, че централният трезор има много общо с това.

Други икономисти изтъкват подобна теза, а именно, че основният аспект, върху който влияе паричната политика - търсенето - остава стабилен, докато проблемът с предлагането, който до голяма степен действа извън обсега на лихвените проценти, е основният двигател на забавянето на инфлацията.

Там, където лихвените проценти имат значение, според Кели, са финансовите пазари, които от своя страна могат да повлияят на икономическите условия.

"Твърде високите или твърде ниските лихвени проценти изкривяват финансовите пазари. Това в крайна сметка подкопава производствения капацитет на икономиката в дългосрочен план и може да доведе до образуване на балони, което дестабилизира икономиката", коментира той. "Иначе смятам, че лихвите са твърде високи за финансовите пазари и Фед трябва да се опита да се върне към нормалните нива - не ниски, а нормални - и да ги задържи там."

“По-високи за по-дълго” - най-вероятният сценарий

Според експерта това би означавало три намаления на лихвения процент с четвърт процентен пункт през тази и следващата година, което ще доведе до понижаване на лихвите по федералните фондове до диапазона 3,75%-4% - приблизително в съответствие с 3,9% в края на 2025 г., заложени в прогнозите на членовете на Федералния комитет по операциите на открития пазар.

Ценообразуването на фючърсните пазари предполага лихвен процент по федералните фондове от 4,32% към декември 2025 г., което показва по-висока траектория на основния лихвен процент. Но макар че Кели се застъпва за "постепенно нормализиране на политиката", той смята, че икономиката и пазарите могат да издържат на трайно по-високо равнище на лихвите. Експертът очаква, че настоящата прогноза на Фед за "неутрален" лихвен процент от 2,6% е нереалистична - идея, която набира популярност на Уолстрийт. Goldman Sachs например наскоро изрази мнение, че неутралният лихвен процент - нито стимулиращ, нито рестриктивен - може да достигне до 3,5%. Президентът на Фед в Кливланд Лорета Местер също наскоро заяви, че е възможно дългосрочната неутрална ставка да е по-висока.

По този начин очакванията за политиката на Фед клонят към известно намаляване на лихвите, но не и към връщане към почти нулевите нива, които преобладаваха в годините след финансовата криза. Всъщност в дългосрочен план лихвеният процент по федералните фондове от 1954 г. насам е средно 4,6%, дори като се има предвид удълженият седемгодишен период на почти нулеви лихви след кризата от 2008 г. до 2015 г.

Въпроси, свързани с държавните разходи

Едно от нещата, които се промениха драматично през десетилетията, беше състоянието на публичните финанси. Държавният дълг на САЩ в размер на 34,6 трилиона долара експлодира след удара на пандемията през март 2020 г., като нарасна с близо 50%. През фискалната 2024 г. федералното правителство е напът да реализира бюджетен дефицит от 2 трилиона долара, като нетните лихвени плащания благодарение на тези по-високи лихвени проценти ще надхвърлят 800 милиарда долара.

Дефицитът на САЩ като дял от БВП през 2023 г. е 6,2 % - за сравнение, Европейският съюз разрешава на своите членове едва 3 %.

“Тази фискална щедрост е подхранила достатъчно американската икономиката икономика, за да направи по-високите лихви на Фед по-малко забележими - състояние, което може да се промени през следващите дни, ако референтните лихви се задържат високи”, казва Трой Лудка, старши икономист за САЩ в SMBC Nikko Securities America. "Една от причините, поради които не сме забелязали това затягане на паричната политика, е просто отражение на факта, че правителството на САЩ провежда най-безотговорната си фискална политика от едно поколение насам. Ние правим огромни дефицити в условията на пълна заетост и това наистина държи нещата на повърхността."

Въпреки това по-високите лихви започнаха да се отразяват на потребителите зад океана, макар че продажбите остават стабилни. По данни на Фед процентът на просрочените плащания по кредитни карти се е покачил до 3,1% в края на 2023 г., което е най-високото ниво от 12 години насам. Лудка е категоричен, че по-високите лихви вероятно ще доведат до "свиване" на потребителите и в крайна сметка до "ефекта на скалата", при който Фед ще трябва да отстъпи и да намали лихвите.

"В някакъв момент това ще трябва да се случи, защото тези лихвени проценти просто смазват американците, особено тези с ниски доходи. А това е голяма част от населението", казва в заключение Лудка.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)